导语

近两年,打击地下钱庄风暴席卷全国。地下钱庄,究竟是如何运作的?经营者将可能承担什么法律责任?

内容提要

● 近年牵涉到地下钱庄的百亿级大案层出不穷,催生上下游犯罪。

● 地下钱庄案,往往涉嫌非法经营罪、洗钱罪、行贿罪等多项罪名。

2016年7月19日,上海警方举行新闻发布会上披露,其于7月10日至11日报请公安部发起集群战役,破获一个辐射上海、浙江、甘肃、四川、广东五省市,总案值逾百亿元的地下钱庄网络。

该案的成功侦破是自2016年6月公安部、中国人民银行、国家外汇管理局等部门决定继续在全国开展打击利用离岸公司和地下钱庄转移赃款专项行动以来的重大成果之一。

在去年首次开展的专项行动中,浙江警方去年共破获115起地下钱庄类案件,涉案总金额高达9000余亿元。广东省公安厅披露,2015年查处地下钱庄案件83宗,已破案件的涉案金额超过2000亿元。

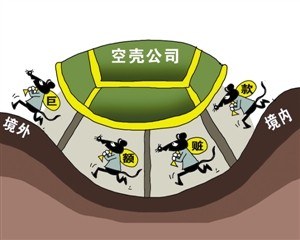

随着打击力度的加大,当前地下钱庄的新面貌也逐渐浮出水面。地下钱庄作为隐秘的地下金融网络,携巨额资金之势,搅动国内外汇市场,成为非法集资、贪污受贿等犯罪行为提供洗钱、转移赃款的“绿色通道”。

典型案件:近年百亿级大案层出不穷

上海孙某地下钱庄案

2016年7月,上海公安破获的这起辐射五省市、总案值逾百亿元的地下钱庄网络以孙某为“首脑”。

因为打击严厉,上海目前还没有出现公司形式的“地下钱庄”,基本都是个人以“外汇黄牛”的形式经营。这些“黄牛”互相各有圈子,互相帮着“调头寸”,久而久之形成了规模大小不一的链条。借着与曾经组织过庞大地下钱庄的“马氏”集团的关系,孙某能够调动大笔资金,成为这一链条的“首脑”。

警方在此案的侦破中还发现了不少银行工作人员参与其中,他们把正规渠道需求得不到满足的客户介绍给“地下钱庄”经营者,并从中分利。

金华赵某地下钱庄案

这是迄今为止涉案人数最多、涉案金额最大的一起汇兑型地下钱庄案件,也是全国首例通过非居民账户实施资金非法跨境转移的新型地下钱庄案件。

2016年1月开庭审理的这起全国最大地下钱庄案,涉案金额高达4100余亿元,案件涉及非法资金遍及全国31个省份、91家银行的3000余个账户。2011年以来,被告人赵某伙同其妻郑某在境内和香港注册了64家公司,非法从事外汇买卖。2013年5月至2014年8月,赵某等人累计非法购买外汇总额48亿美元。

被告人赵某为了方便进行外汇交易,多次向交通银行金华分行国际业务部副总经理韦某、建设银行宁波分行工作人员王某行贿,数额累计达60多万元。

东莞李某地下钱庄案

2016年3月,东莞警方破获此案。初步查明,该案涉案金额超过200亿元人民币,是东莞市历年破获的地下钱庄同类案件中涉案金额最大、查扣冻结赃款最多的一起。

李某等11名犯罪嫌疑人以各自的住地或出租屋作窝点,以亲友名义在境内外银行开设大批银行账户,以银行网银转账或提现方式交易,长期与企业、“同行”等非法买卖外汇,涉案金额超过200亿元人民币。

该团伙主要的犯罪手法是联系持有港币及其他外币需兑换人民币的客户,或从更小一级的地下钱庄处收购港币、外币现金或支票,再与持有人民币需要兑换港币、外币的客户或“上家”钱庄进行交易。港币、外币的最终来源大多是当地外贸企业,人民币来源主要是深圳地下钱庄及客户。犯罪团伙以赚取汇率差价的方式牟利,利润约为交易额千分之一至千分之三不等。

大连姚某地下钱庄案

2015年11月,大连警方破获姚某地下钱庄案。该案涉及非法交易账户2000余个,仅在农业银行就查实通过银行非法转账交易额达288亿元,涉及4个成员较固定、分工明确的非法换汇团伙,每个涉嫌犯罪团伙日非法交易额均超过10万美元。

这些嫌疑人通过在境外设置离岸账户,采取境内打入人民币(外币),境外取出外币(人民币)的“地下钱庄”的模式,与吉林、山东、北京等地其他相似团伙勾结,在全国范围内大量从事非法交易外汇,甚至还在澳门、韩国等地提供一对一赌场换筹等新型服务,从中谋取高额不法收入。

案件特点:跨省团伙勾结 行贿银行内部

跨省团伙勾结

在地下钱庄案中,每起案件大都涉及多个省份,“同行”之间抱团作案,相互勾结,互相帮忙“调头寸”,聚沙成塔,从而能够短时间调动庞大的资金,在外汇市场释放出强大的能量。同时,这也为侦查案件、搜集证据带来了相当的难度。这也是为什么一些案件规模庞大到需要发动“集群战役”。

行贿银行人员

由于往来资金数额巨大,地下钱庄往往会直接拉拢银行内部人员,为自己的非法行为大开方便之门。同时,为了广泛发展客户,他们也会勾结银行部分人员介绍业务。其中,在涉案金额达120多亿元的深圳特大地下钱庄案中,某银行深圳宝安支行时任行长沈某生就主动替他人介绍地下钱庄生意,协助将巨资转移境外。一些犯罪嫌疑人说,他们在银行柜台周边向客户推销非法买卖外汇等业务一直是半公开的,从未遭到银行人员阻拦,“银行是默许我们这样做的,可以增加他们的业绩。”

严重危害:冲击外汇管理秩序 催生上下游犯罪

按照我国的外汇管理政策,每人每年有5万美元的外汇兑换额度。出国留学、境外置业、跨境支付结算等都要受到上述额度限制。目前,国家尚未对境内居民个人项下开放境外投资。一些人需求得不到满足,就求助于地下钱庄。

当前我国的地下钱庄形势十分严峻,社会危害性加深加重。据公安部副部长孟庆丰介绍,地下钱庄不但成为非法集资、电信诈骗等直接侵害人民群众财产利益的犯罪活动转移赃款和洗钱的工具,使大量经济损失难以追回,还会被贪污腐败分子利用,成为向境外转移赃款的帮凶。

此外,地下钱庄为暴力恐怖活动提供资金转移渠道,严重威胁国家安全。一些地下钱庄被利用于跨境转移资金,使大量性质不明的资金游离于国家金融监管体系之外,极易扰乱国内金融秩序,危及金融安全和宏观调控政策的落实。

刑事责任:涉嫌多项罪名 面临严重刑罚

由于地下钱庄裹挟着上下游的多种犯罪形态,因而它往往会涉嫌多项刑事罪名。专门从事刑事辩护的邓世运律师为您一一解析:

——擅自从事非法买卖外汇、跨境汇兑、资金支付结算业务。

《刑法》第二百二十五条规定,非法从事资金支付结算业务及其他严重扰乱市场秩序的非法经营行为,扰乱市场秩序,情节严重的,构成非法经营罪。

地下钱庄非法买卖外汇,属于“其他严重扰乱市场秩序的非法经营行为”,如果同时将外汇用于支付结算,就属于“非法从事资金支付结算业务”的行为。

——涉嫌洗钱行为。

《刑法》第一百九十一条规定,明知是毒品犯罪、黑社会性质的组织犯罪、恐怖活动犯罪、走私犯罪、贪污贿赂犯罪、破坏金融管理秩序犯罪、金融诈骗犯罪的所得及其产生的收益,为掩饰、隐瞒其来源和性质,提供资金帐户,或者通过转帐或者其他结算方式协助资金转移,或者协助将资金汇往境外,构成洗钱罪。

地下钱庄所针对的客户通过正常渠道无法完成犯罪所得资金的转移,因而求助于这个地下金融网络,让地下钱庄成为洗钱行为的平台和通道。

——涉嫌掩饰、隐瞒犯罪所得、犯罪所得收益。

《刑法》第三百一十二条规定,明知是犯罪所得及其产生的收益而予以窝藏、转移、收购、代为销售或者以其他方法掩饰、隐瞒,构成掩饰、隐瞒犯罪所得、犯罪所得收益罪。

如果地下钱庄明知客户拟转移的款项是犯罪所得及其产生的收益,就归为本罪调整的范围。

——涉嫌行贿行为。

《刑法》第三百八十九条、第一百六十四条规定,为谋取不正当利益,给予国家工作人员以及公司、企业或者其他单位的工作人员以财物的,分别构成行贿罪、对非国家工作人员行贿罪。

为了业务操作方便和扩大客户来源,地下钱庄的操作者往往会想方设法贿赂银行内部人员,从而涉嫌行贿罪、对非国家工作人员行贿罪。

结 语

地下钱庄作为一种特殊的地下金融网络,不仅严重影响了正常的金融外汇管理秩序,而且助长了上下游犯罪行为,势必面临严重的刑事处罚。

资料来源:新华网、文汇报、法制日报、经济参考报

邓世运刑事律师网

微信号:xslvshi(←长按复制)与您分享我们在刑事领域的知识、经验和见解,欢迎关注邓世运刑事律师网。